Küresel borsalar zirve seviyelerine yakın dolaşırken, deneyimli bazı portföy yöneticileri önümüzdeki birkaç yıla ilişkin much daha temkinli bir tablo çiziyor. Görüşlerin ortak noktası şu: Mevcut yükseliş trendi bu hızla devam edemez ve çok büyük olasılıkla birkaç yıl içinde sert bir ayı piyasası ya da derin bir düzeltme yaşanacak. ABD borsaları pahalı, Avrupa kırılgan, altın güçlü ama likidite şokuna açık; yani manzara göründüğü kadar sakin değil.

Kapanma bitti, belirsizlik bitmedi

ABD’de geçici bütçe tasarısının kabul edilmesiyle ülke tarihinin en uzun hükümet kapanması sona erdi. Piyasalar, kapanmanın çözüleceğini zaten hafta başından itibaren fiyatlamıştı; bu yüzden karar açıklandığında dev bir rahatlama rallisi görülmedi. Ancak perde arkasında daha kritik bir konu var: Kamu kurumlarının haftalarca çalışamaması, veri üretim sürecini ciddi biçimde aksattı.

Bazı istatistikler hiç toplanamadı, bazılarında örneklem küçüldü, bazılarında ise saha çalışmaları eksik kaldı. Bu nedenle önümüzdeki aylarda açıklanacak makro verilerin güvenilirliği ve revizyon riski daha çok tartışılacak.

Veri eksikliği: Hiç gelmemesi mi, revize olması mı daha iyi?

Ekonomistlere göre, “kötü toplanmış veri” ile “hiç veri olmaması” arasında her zaman otomatik bir tercih yapmak kolay değil. Özellikle istihdam ve anket bazlı göstergelerde, kapanma döneminde sahaya çıkılamaması, sonuçların istatistiksel kalitesini aşağı çekmiş olabilir.

Bu çerçevede bazı uzmanlar, “Hiç veri gelmemesi, önce açıklanıp sonra sert revize edilen veriden bile daha sağlıklı olabilir” yorumunu yapıyor. Önümüzdeki dönemde piyasalar sadece verinin kendisine değil, arkasındaki yöntem ve örneklem tartışmasına da daha çok kulak kabartacak.

Piyasalar alıştı, hane halkı değil

Daha önceki hükümet kapanmalarında da görüldüğü gibi, finansal piyasalar bu tür politik krizlere belli ölçüde alışmış durumda. Endeksler kısa süreli dalgalanmalar yaşasa da, yatırımcılar “nasıl olsa bir şekilde çözülür” refleksini geliştirdi.

Ancak Amerikan ekonomisinin tamamına bakıldığında tablo bu kadar rahat değil. Kamu maaşlarıyla geçinen, devlet harcamalarına bağımlı kesimler için kapanma süreci ciddi bir gelir şoku yarattı. Tüketim kalıpları bozuldu, birikimler eridi, bazı haneler borçlanmak zorunda kaldı. Yani S&P 500’ün zirveye yakın dolaşması, sokağın gerçekliğini tam yansıtmıyor.

Teknoloji hisselerinde balon tartışması

ABD’de büyük teknoloji şirketlerinin öncülük ettiği rallinin “balon” olup olmadığı bir süredir hararetle tartışılıyor. Hükümetin yeniden açılmasına rağmen teknoloji ağırlıklı endekslerde zaman zaman eksi kapanışların devam etmesi, bu soruyu daha da görünür kılıyor.

Değerlemelere bakan uzmanlar, teknoloji devlerinin cari çarpanlarının tarihsel ortalamaların üzerinde olduğunu kabul ediyor; ancak bu durumu “2000 benzeri genel bir balon” olarak etiketlemekte aceleci değiller. Küçük ve orta ölçekli şirketleri içeren endekslere bakıldığında, 2000’li yıllarla kıyaslandığında çok daha makul seviyeler görüldüğü hatırlatılıyor.

“Herkesin balon dediği balon” paradoksu

İlginç bir gözlem şu: Bu dönem, belki de tarihte hakkında en çok “balon” denilen dönemlerden biri. Hem profesyonel yatırımcılar hem de bireysel yatırımcılar, “pahalı” algısında büyük ölçüde birleşmiş durumda. Oysa klasik balon dönemlerinde yaygın psikoloji genelde “bu kez farklı” veya “daha yeni başlıyoruz” şeklinde olur.

Bu nedenle bazı stratejistler, “Evet, pahalıyız, ama piyasanın geneline yayılmış bir balondan söz etmek zor. Özellikle küçük ve orta ölçekli hisselerde 2000’e göre çok daha makul değerlemeler var” değerlendirmesini yapıyor. Yine de kimsenin itiraz etmediği gerçek şu: Bu hız ve bu çarpanlarla endekslerin uzun yıllar boyunca aynı tempoda gitmesi mümkün değil.

ABD hisseleri neden hep primli?

Uzun süredir ABD hisse senetleri, dünyanın geri kalanına göre primli işlem görüyor. Bunun arkasında birkaç yapısal sebep öne çıkıyor: Teknoloji liderliği, güçlü kurumsal yapı, dev iç pazar ve küresel marka yaratma kapasitesi.

Özellikle ABD ile Çin arasındaki teknoloji rekabetinde, yazılım, yarı iletkenler, yapay zekâ ve platform ekonomileri gibi alanlarda Amerikan şirketlerinin ağırlığı, yatırımcıların “prim ödemeye razı” olmasını sağlıyor. Bu nedenle, sadece ucuzluk–pahalılık kıyasına bakarak “ABD çok pahalı, diğerleri çok ucuz” demek resmi fazlasıyla basitleştiriyor.

Gelişen piyasalar: Ucuzluk mu fırsat mı ceza mı?

Gelişmekte olan ülke borsalarına ve Avrupa’ya bakıldığında, ABD’ye kıyasla bariz bir iskonto görülüyor. Bazı raporlar, önümüzdeki 10 yılda gelişmekte olan ülkelerin getirisinin ABD’den daha iyi olacağını öne sürüyor.

Ancak burada temel soru şu: Bu ucuzluk gerçekten bir fırsat mı, yoksa rekabette geri kalmanın “cezası” mı? Birçok ülke, yüksek teknoloji üretimi, inovasyon, ölçek ekonomisi ve tüketim gücü açısından ABD’nin gerisinde. Eğer önümüzdeki 10 yılda eğitim, Ar-Ge, kurumsal kalite ve sermaye piyasaları tarafında ciddi reformlar yapılmazsa, bu ucuzluk uzun süre olduğu yerde kalabilir.

Yani “ABD pahalı, geri kalan ucuz” cümlesi tek başına yatırım kararı vermek için yeterli değil; ucuzluğun sebeplerini iyi okumak gerekiyor.

Altın ve gümüş için ortak senaryo

Altın cephesinde hem fiyat hedeflerinin yukarı revize edildiği, hem de teknik olarak düzeltme uyarılarının arttığı bir dönemden geçiliyor. Bazı tahminler ons altında 4.800–5.000 dolar bandını telaffuz etmeye başladı.

Deneyimli bazı analistler, altını S&P 500 ile birlikte okumayı tercih ediyor. Onlara göre, ABD endeksi yukarı hareketine devam ettiği sürece, altın ve gümüşte de yukarı yönlü eğilim korunabilir. Arkada birkaç önemli dinamik sıralanıyor: Fed’in sıkılaştırma döngüsünü sonlandırıp gevşemeye doğru yönelmesi, birçok ülkede para ve maliye politikalarına güvenin zayıflaması, özellikle Çin gibi ekonomilerin altını stratejik rezerv ve finansal merkez vizyonunun merkezine koyması.

Likidite krizinde altın da aynı kutuda

Altının uzun vadeli hikâyesi güçlü görünse de, kısa vadeli riskler yok değil. Olası bir likidite krizinde, altının da hisse senetleriyle birlikte “satılabilir varlıklar” sınıfına girebileceği hatırlatılıyor.

Böyle bir senaryoda, yatırımcılar nakde dönmek için portföylerindeki en likit ve kolay satılabilir enstrümanları elden çıkarmaya yöneleceğinden, altın da S&P 500 gibi sert satış görebilir. Bu nedenle, “güvenli liman” algısını korurken, kısa vadeli şoklarda altının da darbe alabileceğini unutmamak gerekiyor.

Avrupa sanayisinde yüzeydeki veri, derindeki sorun

Euro Bölgesi’nde açıklanan sanayi üretimi verileri, aylık ve yıllık bazda beklentilerin bir miktar altında kaldı. Yüzeyde bu, “toparlanma hız kesti” şeklinde yorumlanabilir; ancak asıl mesele çok daha derinde.

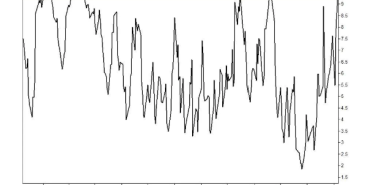

Özellikle Almanya’da, 2017’den bu yana sanayi üretiminde aşağı yönlü bir trend dikkat çekiyor. Araya giren Covid dönemi gibi olağanüstü şoklar veri setini dalgalandırsa da, uzun vadeli grafik eski gücünü kaybetmiş bir sanayi profilini işaret ediyor. Kısmi toparlanmalar olsa da, eski modelin artık aynı verimle çalışmadığı açık.

Eski Alman modeli neden çalışmıyor?

Avrupa’nın ve özellikle Almanya’nın uzun yıllar boyunca başarıyla uyguladığı ekonomik model, kabaca ucuz enerji, rekabetçi iş gücü, iç talebin kısılması ve dış talebe dayalı ihracat stratejisine dayanıyordu. Bu model, ucuz Rus gazı, küreselleşmenin hızlandığı dönem ve nispeten sakin jeopolitik ortamda gayet iyi işledi.

Bugün ise tablo bambaşka: Enerji fiyatları daha yüksek ve dalgalı, tedarik zincirleri yeniden şekilleniyor, jeopolitik riskler arttı, ABD ve Çin arasında teknoloji ve ticaret savaşları yaşanıyor. Bu yeni dünyada, eski Avrupa modelinin aynı sonuçları üretmesi oldukça zor.

Çin–ABD arasında sıkışan Avrupa

Avrupa, bir yandan ABD ile güvenlik ve finans alanında yakın, diğer yandan Çin ile ticarete bağımlı. Bu iki büyük güç arasında denge kurmaya çalışan kıta, enerji dönüşümü, savunma harcamaları ve sanayi politikası gibi alanlarda net bir rota çizmekte zorlanıyor.

Hazırlanan raporlar, Avrupa’nın daha rekabetçi olabilmesi için dijitalleşme, yeşil dönüşüm, Ar-Ge harcamaları ve sermaye piyasalarının derinleşmesi gibi alanlarda radikal adımlar atması gerektiğini vurguluyor. Ancak bu reformların siyasi maliyeti yüksek, süreci karmaşık. Bu nedenle “Avrupa ucuz, mutlaka alınır” bakışı da tek başına yeterli değil.